少しずつ増えてきている認定医療法人制度を利用した

「持分なし医療法人への移行」について、課税関係をまとめてみました、

「持分『あり』の医療法人」は何が不都合なのか?

出資した方に相続が発生した場面

→一般的には医療法人は毎期安定的に利益がでます。

また、医療法により配当が禁止されることも相まって、

医療法人内に利益が積み重ねられ、

結果「純資産」が増加します。

医療法人の純資産が増加すると、持ち分としての「価値」があがり、

結果、出資者の持ち分の「価値」が増加します。

そうすると、出資者に相続が発生した場合、

その出資を相続した人は、相続税が大きくなります。

当該出資に換金性があればよいのですが、

通常は換金できるものでもないので、

相続税の納税が簡単ではない、というお話。

出資者の一人が「返してほしい」との申し出がある場面

出資者が「もうやめるから出資金返して」と申し出があった場合に、

医療法人内でたまった資産のなかから返すわけですが、

たまった資産がすべて預金として残っているわけではなくて、

様々な診療所の資産として活用されています。

その資産がすぐに換金できるものであればよいのですが、

土地や建物に変化しているケースもあり、

そういった場合には、換金すると医療の継続が難しくなる、

という構図があります。

以上のようなケースに対応するため、

昭和の時代から医療法人協会を中心とした業界団体が

医療法人の出資持分に対する課税(特に相続税)については、

地域医療の継続性、医療の非営利性などの観点から見直しの要請がありました。

結局「換金価値がない」ものに対して、

大きな金額の相続税や退社するに際しての出資の払い戻しなどが、

実際上非常に難しい、というのは理解して頂けると思います。

結果、「持分のない医療法人」が平成18年度改正で原則となりました。

ただし、既存の「持分のない医療法人」は当面の間適用しない事となったのです。

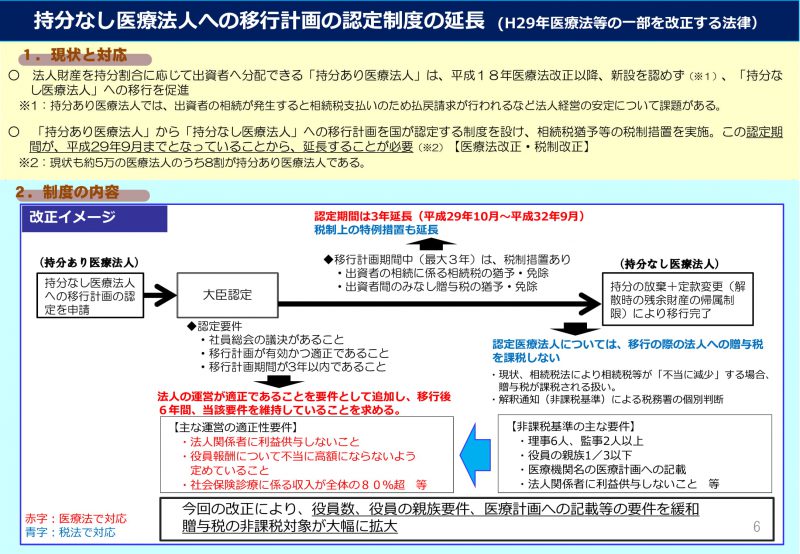

平成26年医療法改正で「あり」から「なし」への移行促進策もでたのですが、

どうにも使い勝手がわるく、移行した医療法人はわずかでした。

その「使い勝手が悪い」というのが、

移行時の医療法人及び出資者への課税(回避のためのハードルの高さ)でした。

「あり」から「なし」へなにも考えずに移行した場合には次のような課税がなされます。

(出資者側)

①移行「中」に出資者が死亡した場合の相続税

②一部出資者が持分放棄等した場合の他の出資者へのみなし贈与税

(医療法人側)

③出資者が持分を放棄し、医療法人側からすると財産を貰った形になるので贈与税

こういった問題があるので、移行認定制度を設けて、

課税関係の解決を図ったのです。

①移行「中」に出資者が死亡した場合の相続税

持分「あり」から「なし」医療法人へ移行しようとする場合、

そもそもの理由は、「出資にかかる相続税を負担を少しでも回避するため」、

というところがメインの理由でしょう。

いずれ記載しますが、「あり」から「なし」への移行は長期にわたりますので

、当初計画策定段階からもし何も考えずに移行しようとしたと仮定した場合、

移行段階で出資者に相続が発生する場合が考えられます。

せっかく移行を検討し、出資持分を「なし」にして、

相続税の負担を軽減させようと考えていたにもかかわらず、

相続税課税される結果となります。

そういった場合、これは相続発生後でも可能なのですが、

認定医療法人として厚生労働省の認定を受ければ、

移行期間の間、相続税は「猶予」、

その後持分なし医療法人へ移行した段階で、

当該猶予した税額を「免除」ということが可能です。

相続が発生した後のざっくりした流れでいいますと、

相続開始→社員総会→認定申請(厚生労働省)

→認定医療法人の認定→死亡退職金支給

→法人決算→相続税申告期限(納税猶予)

→持分なしに移行(納税免除)

となります。

(都道府県への定款変更がこの間に挟みますが、ここでは割愛いたします。)

②一部出資者が持分放棄等した場合の他の出資者へのみなし贈与税

です。これは少しわかりにくいかもしれません。

簡単なたとえ話でまずはお話します。

長男、次男、三男の3人兄弟で母親からもらった飴玉6個を分けるとします。

通常考えると6個÷3人=2個

となりますので、一人当たり2個となります。

ところが、できた長男が「僕の分は弟にあげていいよ」と言ったとします。

そうすると、

6個÷(3人-1人)=3個

一人当たり3個になりますね。

次男と三男は大喜び(笑)

だって、一人当たり1個ずつ増えるんですから。

この「大喜び」という部分が税務署的に「贈与を受けた部分」となります。。。

つまり、長男から次男と三男へ飴玉1個分ずつ贈与があったと「みなされる」ことになります。

医療法人の出資持分で考えます。

3人で等しく出資持分を持っていた場合(一人当たり、33.3333・・・%の持ち分)、

うち1人が出資持分を放棄すると、

2人で出資持分を持つ(一人当たり50%の持ち分)ことになります。

そうすると増加した出資持分16.6666…%を貰った=贈与を受けたことになります。

相続税の場合と異なり、事前に認定を取っておく必要があります。

社員総会→認定申請(厚生労働省)

→認定医療法人の認定→放棄

→贈与税申告(納税猶予)

→持分なしに移行(納税免除)

という流れです。

③出資者が持分を放棄し、医療法人側からすると財産を貰った形になる、贈与税

相続対策でAさんからBさんに財産を贈与する場合、

A→Bと直接贈与するならばBさんに贈与税が課税されるのはご理解いただけると思います。

一方で、そのような贈与をすると税率の高い贈与税が課されるのが嫌な場合。

こういったことを考えます。

「Bさんに直接贈与すると贈与税がなあ。。。贈与しても税金がかからない方法ないかなあ」

「あ、Bさんじゃなくて、Bさんの保有する法人に贈与したらどうなる?」

「株式会社みたいな営利法人だと法人税が課税されるのか・・・

じゃあ、非営利法人ならどうなんだろう?非営利法人なら法人税が課税されないよね」

「その非営利法人を実質的に支配しておけば贈与した資産を自由にできちゃうよね♪」

と、ここまででしたら想像できますよね。

でもそういったことを考える人のために、残念ながら、課税の手当てをしているのが相続税法66条4項です。

要するに、「相続対策で非営利法人をダシにして相続税の負担を減らそうと考えているような場合には、それはだめでしょ。その贈与に係る贈与税はは法人側で納税してよね、という制度です。

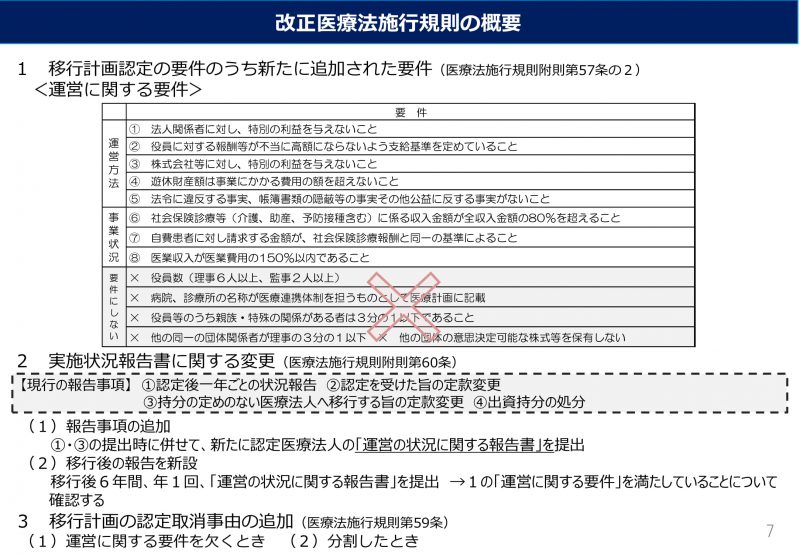

持分なし医療法人への移行計画認定制度を利用する要件

- 法人関係者に特別な利益供与しないこと

→役員、社員、出資者に利益供与していないということ - 役員に対する報酬等が不当に高額にならないように支給基準定めていること

→理事長なら3600万を基準に。それ以上というのは、医師としてのハードワークをどの程度こなしているかという疎明次第 - MS法人等に対して、特別の利益供与をしない事

→法人関係者絵の利益供与と同じ内容 - 遊休財産額は事業に係る費用の額を超えない事

→((現金・預金・有価証券・貸付金・保険積立金)×自己資本比率=)遊休財産額≦本来の事業費用(診療所、病院、老健、介護医療院) - 法令に違反する事実、帳簿書類の隠蔽等の事実その他公益に反する事実がない事

- 社会保険診療に係る収入が全体の80%以上

- 自費患者に対し請求する金額が、社会保険診療報酬と同一の基準である事

- 医業収入が医業費用の150%以内である事

厚生労働省の資料より

厚生労働省の資料より

要件が緩和されて以降は準備をすれば移行認定はとりやすくなっていますので、

該当する場合には積極的に活用をおすすめしたいですね。